Parce que les stress administratifs ne devraient jamais entamer votre désir d’entrepreneuriat, le cabinet Numbr est spécialisé dans l’accompagnement juridique et administratif des nouveaux créateurs d’entreprise.

Les formes juridiques d’entreprises

Avant de voir comment faire un choix, observons déjà de quel choix nous disposons. Il y a 3 formes distinctes d’entreprises :

- La micro-entreprise

- L’entreprise individuelle

- La société

1. La micro-entreprise

La micro-entreprise est une forme d’entreprise individuelle.

Son avantage majeur est que les démarches de création et de fermeture sont ultra-simplifiées.

Le chiffre d’affaires est plafonné si vous voulez éviter d’être assujetti-e à la TVA. Le chiffre d’affaires annuel (à proratiser si on ouvre en cours d’année) doit être inférieur à :

- 36 500€ en prestations de services,

- 85 800€ dans une activité de commerce ou restauration .

Pour garder votre régime fiscal et social de micro-entreprise, vous devez rester en dessous d'un certain seuil de chiffre d'affaires 2 années consécutives.

- Pour les activités de prestation de services, ce seuil est de 72 600€ de chiffre d'affaires.

- Pour les activités d'achat / vente, ce seuil est à 176 200€.

2. L’entreprise individuelle

Son avantage majeur est que les démarches de fermeture et de modifications sont très simples. Également, les revenus de l’entreprise individuelle vont directement sur votre compte en banque, ce qui simplifie vos démarches fiscales (puisque l’entreprise individuelle n’est pas séparée de vous, dans le distinguo personne physique / personne morale).

Si vous choisissez l’entreprise individuelle, votre base d'imposition est le bénéfice, qui se calcule de manière simple :

Chiffre d’affaires (rentrées d’argent) - Charges (dépenses de l’entreprise) = Bénéfice.

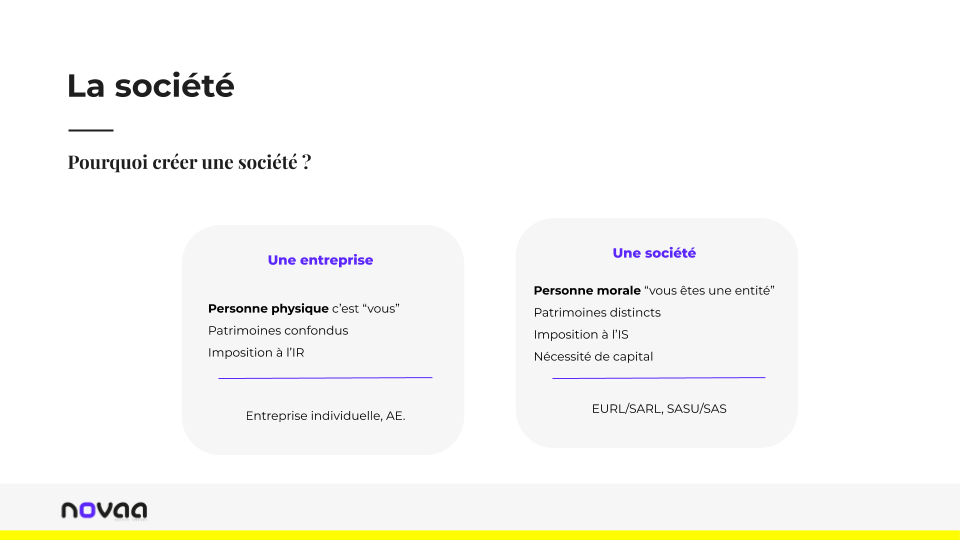

3. La société

Une société, c’est la garantie de ne pas tout mélanger, et de protéger vos biens personnels (grâce à la distinction personne physique/personne morale).

Quels sont les avantages et inconvénients de la SARL/EURL et de la SAS/SASU ?

Comment choisir le statut juridique de son entreprise ?

En effet, on demeure perplexe ! Il faut donc se créer une grille de questions :

1. Quelle est ma visibilité sur mon futur chiffre d’affaires ?

Si je n’en ai pas, la micro-entreprise ou l’entreprise individuelle en frais réels est indispensable.

2. Quel est mon projet professionnel ?

Est-ce un choix de vie complet, ou un complément de revenus que je veux ? Est-ce que j’ouvre une activité en attendant de retrouver une activité salariée ?Si c’est pour un complément ou un projet de court terme, l’entreprise individuelle ou la micro-entreprise sont à privilégier, dans le cas contraire la société.

3. Quel est le niveau de protection sociale que je veux ?

La meilleure couverture sera avec la SASU, qui vous garantit d’être au régime général.

Si vous optez pour l’EURL, vous relevez de la protection sociale des indépendants (dont le coût est plus faible qu’au régime général mais dont la couverture est assez moyenne, ce qui induira de prendre une complémentaire et d’être soumis à des tarifs élevés dans le cas où vous avez des antécédents de santé).

4. Est-ce que je veux m’associer ?

Si c’est le cas, la société s’impose.

5. Est-ce que j’ai beaucoup de frais à engager pour monter mon entreprise ?

Si oui, alors il faut d’emblée exclure l’option de la micro-entreprise, qui rend impossible de mettre en frais réels ses dépenses (et donc de baisser le taux d’imposition).

Faisons un petit focus sur ces fameux frais :

Pour les EURL/SARL ou en SASU/SAS, étant donné que votre société (personne morale) est indépendante de vous (personne physique), les revenus que vous percevez sont fixés par vous-même.

Un tableau pour bien choisir sa forme juridique d’entreprise ou société

Créer sa société : les étapes à anticiper

1. Choisir un nom

2. Domicilier l’entreprise

Chez moi ou dans une entreprise de domiciliation ?

3. Déposer le capital social

Le capital social minimum est de 1 euro, MAIS ce capital a un impact sur l’image de sérieux de votre entreprise. En moyenne, le capital social de départ est de 500 à 3 000€. Dites-vous bien qu’une fois le KBIS (compte de société) créé, le capital social va être basculé sur votre compte de société, première trésorerie dans l’entreprise. Cet argent sera un premier élément dans votre trésorerie pour commencer à acheter du matériel, payer des prestataires, etc. En un mot, le capital social n’étant pas bloqué, soyez généreux-se avec votre société.

4. Créer l’objet social

Rédigez une description assez large, pas trop restrictive, sur l’activité que vous prévoyez au sein de l’entreprise. Attention, changer son objet social est fastidieux et coûteux : anticipez en étant aussi large que possible dans la formulation. Cet objet social sera utilisé par l’Insee pour vous donner un code APE, sachant que ce code est formulé sur la base des premiers mots (qui doivent donc être larges). Exemple : “Conseil en entreprises dans les domaines de x, y, z.”

5. Ouvrez un compte bancaire professionnel

C’est obligatoire en EURL/SARL ou SASU/SAS, pas nécessaire en micro-entreprise et auto-entreprise. Cela étant, il est obligatoire d'avoir un compte dédié à l'activité en micro-entreprise si votre chiffre d'affaires est supérieur à 10 000€ HT.

Faites-vous accompagner par un cabinet d’experts comptables

Clairement, en autoentreprise et en micro-entreprise, vous n’avez pas besoin d’accompagnement. En revanche, si vous montez une société, ce sera très précieux.

Se faire accompagner a certes un coût, mais si vous le rapportez au temps que vous passerez dans les démarches administratives, juridiques et comptables, il y a de fortes chances pour que vous sortiez financièrement gagnant-e dans l’affaire - et moins stressé-e, au passage.

.png)

%201.png)